Algemene ontwikkelingen

2016 is in grote mate onvoorspelbaar gebleken. Twee opvallende momenten in het afgelopen jaar vielen in het bijzonder op. Ten eerste op 23 juni de uitslag van het referendum over een Brexit. De Britten kozen ervoor zich af te scheiden van de EU. Ten tweede in november de uitslag van de Amerikaanse presidentsverkiezingen. Deze gebeurtenissen leidde op korte termijn tot heftige reacties op de financiële markten. Meer van "structurele" invloed was het besluit van de Europese Centrale Bank (ECB) in maart 2016 om op grote schaal (staats)obligaties, analoog aan de Verenigde Staten van Amerika eerder, te gaan opkopen. Met als doelen deflatie tegen te gaan / inflatie aan te jagen tot dichtbij, maar beneden de 2%, het lange renteniveau te drukken en de economie verder te stimuleren. Dit programma is eind 2016 verlengd tot voorlopig eind 2017.

Waar marktverkenningen aangaven dat de korte rente in Europa dicht bij 0% zou uitkomen in 2016 en dat partijen moesten betalen om geld te mogen stallen bij de ECB is dat bijzonder goed uitgekomen. De officiële depositorente werd zelfs verlaagd naar exact 0%. Om geld te kunnen stallen bij de ECB moesten partijen zelfs 0,4% betalen. De verwachting voor 2017 is dat de banken het gehele jaar minimaal 0,4% dienen te betalen om geld te mogen stallen bij de ECB. In onze primaire begroting 2016 hadden wij voorzichtigheidshalve rekening gehouden met een korte rente van 1,5%. In werkelijkheid hebben we gemiddeld ruim 0,37% ontvangen op onze korte leningen. Voor heel 2017 verwachten wij nu een negatieve rente voor onze korte leningen.

De 10-jaarsrente stond eind 2016 op 0,87% en begin 2016 was dat 1,0%. In het verloop van het jaar zijn er forse bewegingen geweest in het verloop van deze rente. Ter illustratie, op enig moment in het jaar kon de Nederlandse Staat een 10-jaars lening afsluiten tegen een negatieve rente! Wij hadden in onze primaire begroting 2016 rekening gehouden met een langlopende rente van 2%. Onze verwachting voor 2017 is nu een bandbreedte tussen de 0,7% en 1,5%.

Sinds 2013 is Schatkistbankieren ingevoerd als onderdeel van de Wet Financiering decentrale overheden (Fido). Kort samengevat houdt dit in dat gemeenten overtollige liquide middelen bij de schatkist van het Rijk moeten stallen. Verderop in deze paragraaf is een tabel opgenomen over dit onderwerp. In die tabel staat dat wij binnen de kaders van de wet hieraan uitvoering hebben gegeven. In de paragraaf Weerstandsvermogen en risicobeheersing zijn enkele kengetallen met betrekking tot de schuldontwikkeling opgenomen.

Risicobeheer

Renterisicobeheer

Renterisico over de vlottende schuld

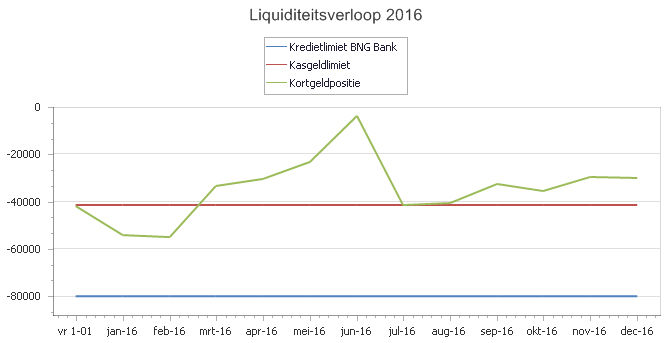

De kasgeldlimiet bepaalt het bedrag waarvoor gemeenten maximaal kortlopende leningen (korter dan 1 jaar) mogen aangaan. Het maximum wordt volgens de Wet fido berekend op basis van een vast percentage (8,5%) van het begrotingstotaal per 1 januari. Voor 2016 hadden we de kasgeldlimiet berekend op € 41,3 miljoen.

Zolang de korte rente lager is dan de rente voor langere looptijden streven wij ernaar de kasgeldlimiet optimaal te benutten. Het Treasurycomité heeft spelregels afgesproken voor het moment waarop we korte schuld omzetten in lange schuld (consolideren). Daarbij spelen de rentevisie en de liquiditeitsprognose een belangrijke rol.

Kasgeldlimiet (bedragen x € 1 mln) | 1e kwartaal | 2e kwartaal | 3e kwartaal | 4e kwartaal |

|---|---|---|---|---|

Netto vlottende schuld (+) / vlottende middelen | 50,355 | 29,127 | 28,639 | 32,541 |

Kasgeldlimiet | 41,262 | 41,262 | 41,262 | 41,262 |

Ruimte onder limiet | -9,093 | 12,134 | 12,622 | 8,720 |

In het eerste kwartaal van 2016 is de kasgeldlimiet overschreden. Deze overschrijding is, conform Wet Fido, toegestaan. Nadien zijn we ruim binnen de kasgeldlimiet gebleven.

Renterisico over de vaste schuld

Voor het renterisico over het begrotingstotaal geldt een norm van maximaal 20% per jaar. Dit houdt in dat wij in enig jaar niet meer dan een bedrag ter grootte van 20% van het begrotingstotaal aan herfinanciering dan wel renteherziening mogen hebben. Dat maximum percentage is door het Rijk ingesteld om een enigszins stabiele rentelast over de jaren te bewerkstelligen. In het overzicht hieronder ziet u gegevens over de renterisiconorm voor onze gemeente over de jaren 2016-2020.

RENTERISICO OP VASTE SCHULD VERSUS RENTERISICONORM | ||||||||

|---|---|---|---|---|---|---|---|---|

Begroot | Realisatie | Begroot | Begroot | Begroot | Begroot | |||

nr. | Omschrijving | 2016 | 2016 | 2017 | 2018 | 2019 | 2020 | |

Berek. | x € 1.000 | x € 1.000 | x € 1.000 | x € 1.000 | x € 1.000 | x € 1.000 | ||

Renterisico | ||||||||

1a | Renteherziening op vaste schuld o/g | 2.657 | 10.000 | 6.000 | 3.000 | 15.000 | ||

1b | Renteherziening op vaste schuld u/g | 2.657 | 1.015 | 812 | 609 | 406 | 203 | |

2 | Per saldo renteherziening op vaste schuld | 1a - 1b | 0 | -1.015 | 9.188 | 5.391 | 2.594 | 14.797 |

3 | Betaalde aflossingen (netto) | 37.738 | 37.738 | 35.240 | 12.243 | 18.245 | 2.248 | |

4 | Renterisico op vaste schuld | 2 + 3 | 37.738 | 36.723 | 44.428 | 17.634 | 20.839 | 17.045 |

Renterisiconorm | ||||||||

5 | Begrotingstotaal | 480.000 | 485.429 | 470.000 | 470.000 | 470.000 | 470.000 | |

6 | Percentage renterisiconorm volgens ministeriële regeling | 20% | 20% | 20% | 20% | 20% | 20% | |

7 | Renterisiconorm | 5 * 6 | 96.000 | 97.086 | 94.000 | 94.000 | 94.000 | 94.000 |

8 | Ruimte onder renterisiconorm | 7 - 4 | 58.262 | 60.363 | 49.572 | 76.366 | 73.161 | 76.955 |

ofwel renterisico in percentage van begrotingstotaal | 4 / 5 | 7,86% | 7,57% | 9,45% | 3,75% | 4,43% | 3,63% | |

Uit bovenstaand overzicht blijkt dat de renterisiconorm in 2016 niet is overschreden. Ook voor de komende jaren wordt geen overschrijding verwacht. Naast deze norm kijken we naar de meerjarige financieringsbehoefte om de looptijd van nieuwe langlopende leningen te bepalen.

Kredietrisico op verstrekte geldleningen | Restant vordering | Restant vordering | ||

|---|---|---|---|---|

(bedragen x € 1.000) | Per 1-1-2016 | Per 31-12-2016 | ||

Absoluut | % | Absoluut | % | |

Risicogroep | ||||

(hoe lager in de rij des te groter risico) | ||||

Gemeenten / provincies | 1.043 | 1,88% | 782 | 2,21% |

Woningcorporaties | 18.805 | 33,86% | 15.100 | 42,65% |

Semi-overheidsinstellingen | 2.263 | 4,08% | 2.133 | 6,02% |

Startersleningen via het SVN | 3.394 | 6,11% | 3.020 | 8,53% |

Bijstandsleningen | 2.898 | 5,22% | 3.050 | 8,62% |

Overheid geliëerde bedrijven | 7.007 | 12,62% | 4.833 | 13,65% |

Karakter publieke taak | 17.669 | 31,82% | 4.403 | 12,43% |

Niet publieke taak | 2.451 | 4,41% | 2.086 | 5,89% |

TOTAAL | 55.531 | 100,00% | 35.407 | 100,00% |

De verstrekte geldleningen zijn oplopend gerangschikt naar risico, waarbij alle verstrekte leningen binnen de toegestane kredietrisico's vallen. De verstrekte leningen voldoen aan de eisen gesteld door de Wet Fido en het Treasurystatuut of zijn expliciet door uw raad goedgekeurd. Dit laatste geldt met name voor de verstrekte leningen in de entiteiten met een publiek karakter en de entiteiten met een niet publieke taak. Er heeft een grote mutatie in de uitzettingen met karakter publieke taak plaatsgevonden. Deze heeft te maken met de terugkoop van de brandweerkazerne Marsweg zoals dat juridisch was vastgelegd en daar tegenover de aflossing van de verstrekte lening die ermee verband hield.

Langlopende beleggingen (langer dan 1 jaar) mogen alleen bij de instellingen met een minimale AAA-rating plaatsvinden. Hierbij dient rekening gehouden te worden met de kaders vanuit de Wet Schatkistbankieren.

Risico op gemeentegaranties | Restant bedrag | Restant bedrag |

|---|---|---|

(bedragen x € 1 mln.) | per 1-1-2016 | per 31-12-2016 |

Absoluut | Absoluut | |

· Diverse garantstelling | 1.944 | 1.854 |

In tabel 10 is een overzicht opgenomen van de gewaarborgde geldleningen per 31-12-2016 met een toelichting en risicobeschrijving.

Gemeentefinanciering

Financieringspositie

Op financieringspositiebasis van de voorliggende rekening is de behoefte aan financieringsmiddelen uitgekomen op € 535 mln. wegens (netto-) investeringen in materieel, aankopen van gronden en gebouwen en uitvoering van projecten, waaronder grondexploitaties. Dit wijkt ongeveer € 28 mln. af ten opzichte van de begroting.

Interne financieringsmiddelen, reserves en voorzieningen tezamen met reeds in eerdere jaren aangetrokken langlopende leningen bedroegen € 417 mln. Derhalve is er op rekeningbasis een financieringstekort van

€ 118 mln., waarin is voorzien middels € 45 mln. nieuwe leningen, € 45 mln. leverancierskrediet en € 33 mln. aan kortlopende leningen. Het verschil leidt tot een positief rekening-courant saldo van € 5 mln..

In de begroting 2016 hadden wij rekening gehouden met een lening van € 10 mln. die we nog in 2015 zouden aantrekken en voor 2016 hadden we rekening gehouden met een bedrag van 50 mln. aan nieuwe leningen. Uiteindelijk is de lening in 2015 niet nodig geweest en hebben we € 45 mln. nieuwe leningen in 2016 aangetrokken. Met name enige vertragingen in investeringen, zijn reden voor deze afwijkingen. Daarnaast zagen we binnen de grondexploitaties ook achterblijvende investeringen en iets meer verkopen dan begroot.

Om de totale schuldpositie te beschouwen dienen korte leningen, lange leningen en de positie in rekening-courant samen genomen te worden. Dit tezamen gezien is onze schuld in 2016 met ongeveer € 9 mln. afgenomen.

Financieringsbehoefte en -bronnen per 31 december van genoemd jaar (bedragen x € 1 mln.)

2012 | 2013 | 2014 | 2015 | 2016 | |

|---|---|---|---|---|---|

Financieringsbehoefte: | |||||

- Boekwaarde investeringen en verstrekte geldleningen | 424 | 418 | 406 | 426 | 424 |

- Onderhanden werk / grondexploitaties . | 176 | 84 | 74 | 69 | 64 |

- Nog niet in exploitatie genomen gronden (NNIEGG) | 44 | 64 | 63 | 63 | 63 |

- Af: algemene voorziening Vastgoed | -108 | -25 | -27 | -30 | -16 |

Totaal financieringsbehoefte | 536 | 541 | 517 | 528 | 535 |

Financieringsmiddelen: | |||||

Langlopende financiering: | |||||

- Reserves, voorzieningen en waarborgsommen | 135 | 137 | 135 | 128 | 155 |

- Langlopende geldleningen | 341 | 334 | 325 | 303 | 307 |

476 | 471 | 460 | 431 | 461 | |

Kortlopende financiering: | |||||

- Netto leverancierskrediet | 35 | 50 | 37 | 58 | 45 |

- Kortlopende geldleningen | 54 | 25 | 26 | 33 | 33 |

- Rekening-courant saldo | 8 | -5 | |||

- Afronding | -28 | -5 | -6 | -2 | |

61 | 70 | 57 | 97 | 73 | |

Totaal financieringsmiddelen | 537 | 541 | 517 | 528 | 535 |

Met ingang van 2016 zijn de BBV-regels (Besluit begroting en verantwoording) aangepast met betrekking tot de post Nog niet in exploitatie genomen gronden (NNIEGG). Deze dient voortaan onder de vaste activa te worden gerubriceerd. Voor de vergelijkende cijfers hebben wij deze post in bovenstaand overzicht nog apart genoemd.

Leningenportefeuille opgenomen gelden (exclusief bijstandsleningen)

Mutaties portefeuille opgenomen leningen (excl. bijstandsleningen) | Begroting 2016 | Rekening 2016 | ||

Bedrag | Gemiddelde rente | Bedrag | Gemiddelde rente | |

(x € 1 mln.) | (x € 1 mln.) | |||

Stand per 1 januari 2016 | 310,9 | 3,13% | 300,9 | 3,11% |

· Nieuwe leningen | 50,0 | 2,50% | 45,0 | 0,82% |

· Reguliere aflossingen | -38,9 | 2,26% | -38,9 | 2,26% |

· Vervroegde aflossingen | -2,7 | 3,79% | ||

· Renteherziening oud | 2,7 | 3,79% | ||

· Renteherziening nieuw | 2,7 | 2,37% | ||

Stand per 31 december 2016 | 321,9 | 3,12% | 304,3 | 2,87% |

Er bleek in 2015 € 10 mln. minder nodig dan ten tijde bij het opstellen van de begroting 2016 was bedacht, vandaar de lagere beginstand. In 2016 zelf bleek dat we uiteindelijk ook voor € 5 mln. minder aan nieuwe lange leningen nodig hadden dan was begroot. Deze € 45 mln. aan nieuwe leningen zijn tegen een gemiddeld percentage van 0,82% afgesloten. Dit zijn fors lagere percentages dan was begroot. Daarnaast zijn twee door verstrekte leningen aan een woningbouwcorporatie, waar een renteherziening aan de orde was, uiteindelijk vervroegd afgelost voor een bedrag van € 2,7 mln.. Door bovenstaande opsomming is de gemiddelde rente ultimo 2016 gedaald naar 2,87%.

Risico swap

Wegens een stelselwijziging in de boekhoudvoorschriften voor gemeenten in 2014 behoeft er sindsdien geen voorziening te worden gevormd voor de eventuele negatieve marktwaarde van de swap. De lening in combinatie met de swap is, net zoals in 2015, in bovenstaand overzicht leningportefeuille opgenomen. Overigens is de marktwaarde van de swap per ultimo 2016 € 7.187.438,-- negatief.

|

Door het aantrekken van 1 lange lening van € 15 mln. eind eerste kwartaal zijn we na het eerste kwartaal weer binnen de kasgeldlimiet geraakt. In de tweede helft van het jaar hebben we nog 3 leningen van elk € 10 mln. aangetrokken om uiteindelijk ook het derde en vierde kwartaal binnen de kasgeldlimiet te blijven. De piek eind juni in het liquiditeitsverloop valt te verklaren door de teruggaaf uit het BTW-compensatiefonds.

Leningportefeuille uitgezette leningen (exclusief bijstandsleningen en startersleningen)

Mutaties portefeuille verstrekte leningen (excl. startersleningen en bijstandsleningen) | Begroting 2016 | Rekening 2016 | ||

Bedrag | Gemiddelde rente | Bedrag | Gemiddelde rente | |

(x € 1 mln.) | (x € 1mln.) | |||

Stand per 1 januari 2016 | 47,3 | 3,72% | 49,2 | 3,58% |

· Nieuwe uitgezette leningen | ||||

· Reguliere aflossingen | -16,1 | 2,50% | -16,4 | 2,44% |

· Vervroegde aflossingen | -3,5 | 4,83% | ||

· Renteherziening (oud percentage) | 2,7 | 3,79% | ||

· Renteherziening (nieuw percentage) | 2,7 | 2,37% | ||

Stand per 31 december 2016 | 31,3 | 4,23% | 29,3 | 4,05% |

In de reguliere aflossingen zit de aflossing van de verstrekte lening in verband met de brandweerkazerne Marsweg. Wij hebben deze contractueel teruggekocht zodat zij de door ons daarvoor eerder verstrekte lening konden terugbetalen. Daarnaast is er door Enexis een deel van de verstrekte achtergestelde lening vervroegd terugbetaald. Als laatste heeft een woningbouwcorporatie geen gebruik gemaakt van haar recht om voor twee leningen een renteherziening overeen te komen, deze zijn beide door haar vervroegd afgelost.

Treasuryresultaat

Doordat er enerzijds middels een rente-omslag methodiek rente wordt toegerekend aan de vaste activa en aan de voorraad gronden en anderzijds aan bepaalde reserves/voorzieningen rente wordt vergoed en de externe werkelijke rentekosten afwijken van de begrote kosten ontstaat er een renteresultaat. Per saldo is dit resultaat

€ 142.434 gunstiger dan bij de laatste Berap gemeld. Het voordeel is een mix van ontvangen rente op korte leningen, bespaarde rente op langlopende leningen en lagere overige kosten treasury. Hieronder is een gecomprimeerd overzicht van het totale treasuryresultaat opgenomen.

Gecomprimeerd overzicht renteresultaat in kader Rekening 2016 | |

|---|---|

LASTEN: | |

- Verschuldigde rente (gem. 2,788% ultimo 2016) voor opgenomen leningen met looptijd > 1 jaar tbv. Algemene- en Projectfinanciering | 8.355.697 |

- Verschuldigde rente (gem. 4,166% ultimo 2016) voor opgenomen leningen met looptijd > 1 jaar tbv. Doorlening | 891.021 |

- Vergoede rente voor belegde reserves / voorzieningen | 609.824 |

- Diverse lasten Treasury, waaronder kosten geldmakelaars, heffingsrentes e.d. | 26.593 |

9.883.135 | |

BATEN: | |

- Ontvangen rente wegens kapitaalverstrekking voor gedane investeringen | 18.613.747 |

- Ontvangen rente ( 2,100%) wegens kapitaalverstrekking voor bouwgrondexploitaties vastgoed | 1.456.121 |

- Ontvangen rente ( 0,372% ) voor aangetrokken financieringsmiddelen met een looptijd < 1 jaar | 124.387 |

20.194.255 | |

TOTAAL RENTERESULTAAT ( voordelig ) | 10.311.120 |

Schatkistbankieren

Schatkistbankieren houdt in dat gemeenten overtollige middelen in de schatkist moeten onderbrengen. Een beperkte hoeveelheid geld mag de gemeente op haar eigen bankrekeningen aanhouden. Dit bedrag wordt bepaald op basis van het begrotingstotaal van een gemeente in een jaar. 0,75% van dat begrotingstotaal tot

€ 500 mln. en 0,2% over het eventueel hogere bedrag mag gemiddeld per kwartaal buiten de schatkist blijven.

In onderstaande tabel wordt hierover gerapporteerd.

Berekening benutting drempelbedrag schatkistbankieren (bedragen x € 1000) | |||||

|---|---|---|---|---|---|

Verslagjaar | |||||

1) | Drempelbedrag | 3.641 | |||

Kwartaal 1 | Kwartaal 2 | Kwartaal 3 | Kwartaal 4 | ||

2) | Kwartaalcijfer op dagbasis buiten 's-Rijks schatkist aangehouden middelen | 2.381 | 2.849 | 2.143 | 2.140 |

(3a) = (1)>(2) | Ruimte onder het drempelbedrag | 1.259 | 792 | 1.498 | 1.501 |

(3b) = (2)>(1) | Overschrijding van het drempelbedrag | - | - | - | - |

(1) Berekening drempelbedrag | |||||

Verslagjaar | |||||

(4a) | Begrotingstotaal verslagjaar | 485.429 | |||

(4b) | Het deel van het begrotingstotaal dat kleiner of gelijk is aan € 500 miljoen | 485.429 | |||

(4c) | Het deel van het begrotingstotaal dat de € 500 miljoen te boven gaat | - | |||

(1) = (4b) * 0,0075 + (4c) * 0,002 met een minimum van € 250.000 | |||||

Drempelbedrag | 3.640,718 | ||||

(2) Berekening kwartaalcijfer op dagbasis buiten 's-Rijks schatkist aangehouden middelen | |||||

Kwartaal 1 | Kwartaal 2 | Kwartaal 3 | Kwartaal 4 | ||

(5a) | Som van de per dag buiten 's-Rijks schatkist aangehouden middelen (negatieve bedragen tellen als nihil) | 216.693 | 259.270 | 197.134 | 196.848 |

(5b) | Dagen in het kwartaal | 91 | 91 | 92 | 92 |

(2) - (5a) / (5b) | Kwartaalcijfer op dagbasis buiten 's-Rijks schatkist aangehouden middelen | 2.381 | 2.849 | 2.143 | 2.140 |

Vanwege het feit dat wij de administratie voor BVO Jeugdzorg voeren zouden wij een iets hogere drempel mogen toepassen. Deze is hier nu verder niet opgenomen omdat we al ruimschoots binnen ons eigen drempelbedrag zijn gebleven.